RCEP协议的签署为我国锂电化工新材料产业的机遇与挑战

摘要:锂电化工新材料按领域可分为新能源车动力电池用锂电材料、3C用锂电材料和储能用锂电材料。RCEP协议共15个国家,锂资源禀赋超过全球的23%。

霍惠英

锂电化工新材料按领域可分为新能源车动力电池用锂电材料、3C用锂电材料和储能用锂电材料。RCEP协议共15个国家,锂资源禀赋超过全球的23%。协定生效后将逐渐消减产品的关税和关税壁垒,区域内90%以上的货物贸易将按照步骤,最终实现零关税。未来从澳大利亚和东南亚地区进入我国的锂资源和我国出口到RCEP协议国的新能源汽车将真正实现零关税,我国锂电化工新材料产业的资源保障能力将进一步加强,下游动力电池和新能源汽车产业竞争力会快速提升,产业发展将进入快车道。

一、锂电化工新材料产业发展现状

1、锂资源分布情况

据美国地质调查局(USGS)报告,截止2019年,全球已探明锂资源储量约5300万吨,含锂卤水型矿床占全球锂资源的66%,其余为固体型锂矿,全球锂矿分布见下表12。锂资源分布呈现高度集中的特点,主要分布在智利的阿塔卡玛(Atacama)、美国的银峰盐湖(SilverPeak)、玻利维亚的乌尤尼(Uyuni)、阿根廷的翁布雷穆埃尔托(HombreMuerto)和中国的青海察尔汗盐湖、西藏扎布耶盐湖等地。

我国锂资源比较丰富,特别是盐湖中锂储量大。截止2019年底,我国已探明锂资源储量700万吨左右,约占全球总储量的13.21%,位列全球第四,其中盐湖锂资源占全国资源储量的80%左右,目前处于规模化开发初期。

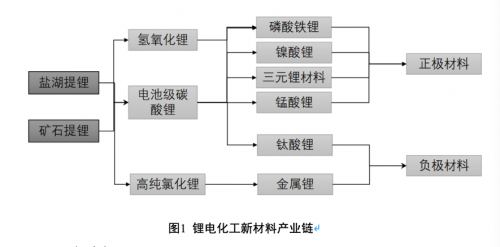

2、锂电化工新材料产业现状及发展趋势

(1)碳酸锂

碳酸锂是锂原电池和锂离子电池正极材料的锂源,目前主要用在生产磷酸铁锂和三元材料中的中低镍正极材料上(NCM111、523以及部分622)。近年来,全球碳酸锂产能持续扩张,2019年,全球碳酸锂产能为34.25万吨,同比增加31.94%。从现有生产工艺看,盐湖提锂的生产成本明显低于锂辉石矿提锂。相对于利用硫酸法或烧结法从矿石中提锂的传统工艺,以卤水为原料进行锂资源开发具有绿色环保、高效节能等天然优势。

目前,我国青海和西藏建成了多条卤水提锂生产线,盐湖锂的逐步放量,锂辉石提锂企业不断扩产,加上宜春云母提锂走向成熟,锂盐的产能产量将继续保持增长态势。2019年我国碳酸锂产量为15.9万吨,同比增长21.37%,年均增速达到15%。预计2025年全球碳酸锂需求约为86.1万吨,其中海外碳酸锂需求将在2025年达到32.2万吨,国内碳酸锂需求21.8万吨。

公开资料显示,2017年工业级碳酸锂年平均价12.79万元/吨,逐渐走低,目前电池级碳酸锂均价4.67万元/吨,全球锂盐供求达到新的平衡点,价格触底反弹,行业持续向好发展。

(2)氢氧化锂

氢氧化锂和碳酸锂类似,均处于锂产业链的中游冶炼加工环节。氢氧化锂具有强腐蚀性,属于危险化学品,故生产难度高于碳酸锂。氢氧化锂是生产锂电池正极材料的锂源,目前主要用于生产三元材料中的镍正极材料(部分NCM622,全部的NCM811、90505以及NCA)。

2019年我国氢氧化锂产量为7.6万吨,同比增长29.7%。日本和韩国是氢氧化锂的主要国际消费市场。中国是全球氢氧化锂的主要生产基地:除了众多的本土企业,海外锂巨头雅保、Livent的主要工厂也基本设置于中国。2019年我国合计向日韩出口氢氧化锂4.68万吨,占我国氢氧化锂出口总量4.87万吨的96%。受益于三元高镍化的拉动,氢氧化锂已取代碳酸锂,成为锂需求增长的主要形式。自2019年起氢氧化锂的需求增量就已经明显超过碳酸锂。从2020-2025五年的中长期维度来看,全球氢氧化锂需求的年均复合增长率有望达到20%。预计2025年,我国氢氧化锂产量预计将增长至12.44万吨。

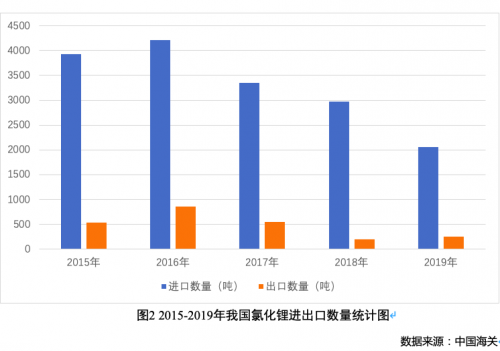

(3)无水氯化锂

无水氯化锂的主要应用领域是做熔盐电解生产金属锂的原料。2019年我国氯化锂产量大于3.6万吨,全年进口量2053吨,同比下降30.8%;出口量253吨,同比增长23.8%。虽然我国氯化锂的进口量呈逐年下降的趋势,但规模远远大于出口量。目前,国内赣锋锂业、天齐锂业、天铁股份、青海中科捷鑫等企业拥有氯化锂的生产线,但远不能满足未来发展需要,扩大国内氯化锂生产能力十分必要。预计,我国氯化锂需求量未来五年的复合增长率会维持在10%以上,预计2025年需求量会达到7万吨。

(4)磷酸铁锂

正极材料是锂电池的核心材料,决定了锂电池的能量密度、寿命、安全性等。目前,市场中能够可逆循环的锂离子电池正极材料有钴酸锂、锰酸锂、磷酸铁锂以及钴酸锂的一系列三元衍生体。由于正极材料的特性不同,因此不同正极材料的锂电池,其应用领域存在一定差异。磷酸铁锂电池由于安全性能、循环寿命、成本控制等方面的突出优势,市占率遥遥领先同类的锰酸锂和钛酸锂,在各领域的用量占比将快速提高。

随着2017年之后配套乘用车的三元材料呈现出挤出效应,磷酸铁锂供给开始出现过剩,售价加速下行,由10万/吨以上,降至目前的3.7万/吨附近。2019年我国磷酸铁锂前三名企业(贝特瑞、合肥国轩、德方纳米)集中度高达57%,前五名企业集中度83%。

2019年全球磷酸铁锂总产量8.9万吨,同比增长52.4%,电池装机量19.98GWh,同比下降7.36%,占总装机量的32%。2019年装机量排名前四的企业分别为宁德时代、比亚迪、国轩高科和亿纬锂能。头部企业将通过规模效应形成成本优势,并不断在产品性能、管理等方面自我强化。预计未来五年我国磷酸铁锂产量的平均复合增长率为15%左右,到2025年,磷酸铁锂的的产量将达到20.6万吨。

(5)锰酸锂

锰酸锂主要用于制造手机和笔记本电脑及其它便携式电子设备的锂离子电池正极材料。作为电极材料,具有价格低、电位高、环境友好等优点,是最有希望取代钴酸锂成为新一代锂离子电池的正极材料,但较差的循环性能及电化学稳定性也大大限制了其产业化。2019年是锰酸锂行业快速扩张的一年,我国锰酸锂产量为7.6万吨,较上年增长1.9万吨,同比增长33.33%。预计未来五年锰酸锂的年复合增长率为10%左右,到2025年中国锰酸锂产量13.46万吨。

3、我国锂电池及新能源汽车产业现状

我国锂电池产业发展迅速。2019年锂离子电池产量157.2万只,同比增长4.0%;太阳能光伏电池产量1.28亿千瓦,同比增长26.8%。我国是新能源汽车第一大保有国。2019年,新能源汽车产销分别完成124.2万辆和120.6万辆。2019年我国电动载人汽车出口25.4万台,同比增长73.1%,虽然其中大部分是低速电动汽车,但主要汽车生产企业的新能源汽车出口都在大幅增长,体现了中国新能源汽车产业的先发优势。2019年全年进口新能源汽车量达15.86万辆,同比增长101.99%。

2020年上半年,我国新能源汽车出口3.69万辆,同比增长140.7%;出口额11.02亿美元,同比增长271.6%。其中,纯电动汽车出口2.15万辆,增幅为136%;出口额3.63亿美元,同比激增1122.9%。亚洲(主要为RCEP协议国家)为我国整车出口第一大市场,出口量14.3万辆,同比增长2.37%。2020年1-11月,我国新能源汽车销售完成110.9万辆,同比增长3.9%。分车型看,纯电动汽车销售完成89.4万辆,同比增长4.4%;插电式混合动力汽车销售21.4万辆,同比增长1.8%。

二、RCEP协议的签署对我国锂电化工新材料产业的机遇和挑战

1、对国锂资源供应结构的影响

RCEP将改变世界锂电材料格局。RCEP的15个成员国中,中国和澳大利亚的锂资源占全球的22.6%以上。我国盐湖锂资源尚未大规模开发,自身锂资源应用不足,大量资源依赖从澳大利亚等RCEP国家进口。目前,我国每年从澳大利亚等国进口锂矿的量为200万吨以上。2020年1-8月中澳货物贸易额为1503.71亿澳元,同比上涨2.34%。RCEP协议生效后,我国自澳大利亚进口的锂矿资源的税率会进一步降低,贸易便利化程度进一步升高,有利于我国锂电化工新材料产业的资源保障,有助于赣锋锂业和天齐锂业等利用进口锂辉石矿作为原料的企业的成本控制。将对以盐湖提锂为主要生产工艺的盐湖股份、藏格股份等企业的资源优势造成一定的挑战,要求相关企业提高资源利用效率,降低生产成本,加快技术革新,进一步提高国产锂资源的利用率。

2、对我国锂电材料产业的影响

目前,美国雅保(Albemarle corporation)、美国FMC、智利SQM和澳大利亚泰利森锂公司(天齐锂业持股51%、雅宝持股49%)等四家公司占据全球的锂资源开采主要市场。一是,美国对从中国进口的六氟磷酸锂、磷酸铁锂、锂镍钴锰氧化物等锂电化工新材料加征25%的关税,我国被迫对原产于美国的同类商品对等增加关税,因此在锂电化工新材料领域我国与美国的贸易额极低。二是,全球碳酸锂的产能有一半在中国,RCEP协议的签署将会利于协议国家电池企业获得廉价材料,扩大锂电产能。三是,日本在锂电材料中的六氟磷酸锂领域具有绝对技术优势,关税降低后,有助于中国和韩国企业低端产品的淘汰,倒逼技术进步。四是,除本土企业外,美国雅保和Livent的主要氢氧化锂、磷酸铁锂工厂基本都在中国,我国向日韩出口氢氧化锂的总量会继续增加。

3、对我国锂电池产业的影响

一是,美国对我国输美锂离子蓄电池,氢氧化锂、镍铁蓄电池等加征20%关税,对锂、镍镉蓄电池加征5%关税。我国被迫对原产于美国的同类商品对等增加关税,因此在锂电池领域我国与美国的贸易额大幅。二是,目前最具全球竞争力的动力电池巨头松下、LG Chem、CATL、三星SDI四家全部是RCEP协议签署国企业,协议生效后,有望助力CATL和LG成为未来全球行业龙头。三是,RCEP协议生效后,锂离子动力电池在域内的进出口关税会进一步降低,产业的自由竞争的格局会更加充分,更有利于行业的发展,但对企业的核心技术和市场判断能力提出更高的要求。四是,未来RCEP协议国家的锂离子动力电池产业对欧美国家的竞争力会进一步增强,国际市场占有率会大幅增加。五是,对我国具备产能优势的动力电池行业是重大利好,进入日本汽车供应产业链的电池企业(宁德时代等),在不同品种的电池领域(12V锂电、48V锂电和PHEV及BEV电池)都有很大的成长空间。

4、对我国新能源汽车产业的影响

一是,2020年11月,我国发布《节能与新能源汽车技术路线图2.0》,到2035年节能汽车与新能源汽车销量各占50%,新能源汽车将成为市场主流,销量占比达50%以上,我国将成为亚洲乃至世界的新能源汽车最大的生产、销售和保有市场,新能源汽车会进入持续的快速增长期。二是,协定成员国日本、韩国和中国均是汽车工业大国,新能源汽车零部件的流通成本会逐年降低,汽车品牌和供应链会受益于RCEP,利好亚洲新能源整车生产,促进亚洲汽车产业链进一步优化。三是,让中国和日本首次达成了双边关税减让安排,实现了历史性突破。我国从日本进口整车的关税有望从现有的15%逐步下降,日系新能源车会与韩国现代、美国特斯拉等一起参与中国市场的竞争,倒逼我国新能源汽车企业加快资源整合、技术升级和产业链建设。四是,新能源汽车相比燃油车是新赛道,相比燃油车我国没有先进发动机的窘境,新能源车赛道我国具有优势的锂电化工新材料企业、优势的动力电池企业和众多的自主品牌车企,因此发展动力会更强劲,更利于“走出去”,扎根东盟等新兴市场,与全球头部车企竞争。“走出去”会有一定的压力,但机遇大于挑战。

三、产业策略

1、加强政策引导,夯实产业基础

一是,国家和省级主管部门对新能源产业的税收、土地等优惠政策主要集中于下游的车企,上游锂电化工新材料企业的政策倾斜不足。因此,应加大对上游材料企业的相关政策投入,让上游企业有更多的优势进行业务拓展,夯实产业基础。二是,由于下游企业的自动化和智能化程度相对较高,上游企业多为采矿和材料加工企业,智能化改造成本高。因此,产业链下游企业获得国家“绿色工厂”、“绿色设计产品”、“绿色供应链管理企业”等荣誉和相关补贴的概率远远大于上游企业。因此,从国家到省级工业主管部门应适时出台对上游企业的针对性鼓励政策,引导上游企业快速发展。三是,对于盐湖资源丰富的西部高原地区,当地政府和企业应该加强对高水平技术人才引进与激励政策,“引人”、“留人”、“用人”相结合,实现产业创新发展。

2、加强人才队伍建设,树立扎根科研一线精神

一是,我国盐湖锂资源多分布在青海和西藏的高原地区,自然条件恶劣,基础设施不足,研发和生产条件艰苦,科研人才不足。因此,盐湖提锂的人才队伍建设亟需加强。二是,盐湖提锂是国家当前最需要突破的领域,也是最容易出成果产业研究领域,科研人员和技术骨干要继续发扬“西部大开发精神”和“盐湖精神”,扎根科研一线,为锂电化工新材料产业的发展奠定技术基础。三是,我国锂电化工新材料细分产品品种丰富,但在细分材料领域人才不足,造成高端品种产能不足,产品成本有待进一步降低。因此加快锂电化工新材料人才建设,培养专业能力强、扎根科研一下、持续不断研发的科研团队刻不容缓。

3、加强盐湖提锂技术研发,增强产业国际竞争力

我国盐湖锂资源丰富但开采程度低,矿石锂资源主要依靠进口,因此要时刻保障国家战略资源安全,盐湖锂资源大规模开发势在必行。目前,盐湖老卤蒸发锂富集规律研究;锂吸附剂吸附机理研究;盐湖资源开发与综合利用关键技术研究;电池级碳酸锂、氢氧化锂、磷酸铁锂等关键材料制备技术研究等关键课题尚未完全突破,需要科技主管部门、工业主管部门和相关企业联合推进。一是有针对性的设立相关国家重大专项和自然基金课题,将相关技术提升到国家战略层面;二是相关企业组织技术人员与知名高校和研究院所联合申请,将研发放在生产一线;三是工业主管部门实施推广相标准和产品,多方联合,增强我国锂电化工新材料的战略保障能力和国际竞争力。

4、加强国际交流沟通,畅通新能源产业发展之路

一是产业链上游锂资源企业积极走出去,实施收购国外优质盐湖资源和矿石锂资源,增强锂资源保障。二是锂电化工新材料企业加强与国家新进材料企业的技术与人才沟通,服务产业升级。三是锂电企业在实现材料采购和产品销售的国际化,行业标准国际化和人才竞争国际化,补短板、锻长板,早日进入锂电产业国际第一梯队。四是锂电新能源车企加强自身技术、人才、市场和管理建设,摒弃商业概念炒作,专注于核心竞争力建设,积极参与国际竞争,争取早日实现我国汽车产业“走出去”战略。

(作者单位:河北省石家庄市第十八中学)

责任编辑:白雪