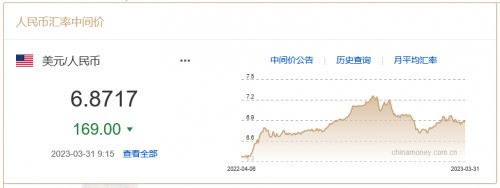

3月31日人民币兑美元中间价报6.8717元,调升169个基点

摘要:3月31日,人民币兑美元中间价报6.8717元,较上一交易日(3月30日)的6.8886元上调169个基点。

中国发展网综合报道 据中国外汇交易中心的数据显示,3月31日,人民币兑美元中间价报6.8717元,较上一交易日(3月30日)的6.8886元上调169个基点。

图自中国外汇交易中心网站

国都证券认为,近期受SVB事件影响,美元利率与汇率已双双快速回落至阶段低点;但随着美国监管机构的快速出手救助,美国中小银行业流动性压力舒缓,扩散传染为整个金融业流动性危机的风险下降,叠加年内美元利率保持峰值不动的指引,美元利率与汇率快速下行后,短期或企稳或技术性小幅反弹。

中信证券明明表示,近期,美国和欧洲的银行接连出险,海外金融市场和投资者预期的波动加剧。回顾2007年-2009年全球金融危机时期美元指数的表现,美元指数的主导因素仍在于欧美央行货币政策差。往后看,在海外银行风险整体可控的前提下,欧央行尚处“鹰派尾声”,美联储已步入加息末期,美元指数或逐步下行。对于人民币而言,海外银行风险事件或凸显了人民币资产的配置价值,叠加基本面等内部因素改善或对人民币继续形成支撑,预计人民币有望维持偏强运行。

兴业研究宏观团队研判,人民币避险属性凸显,3月中旬后陆股通下资金转为流入。今年人民币汇率趋势将整体呈现升贬行情切换的宽幅震荡。

国家外汇管理局副局长、新闻发言人王春英此前表示,未来,我国外汇市场有基础、有条件保持平稳运行。当前支持经济增长的政策效果进一步显现,企业生产经营活动扩张步伐有所加快,我国经济景气水平持续回升,跨境资金流动保持稳定的基础更加坚实。同时,我国金融市场开放持续推进,人民币资产投资属性和避险属性凸显,仍将吸引外资稳步投资境内市场。此外,我国外汇市场韧性增强,市场主体更加成熟、理性,可以更好地适应外部环境变化。

兴业研究宏观:避险属性助力人民币汇率维持震荡偏升行情

2023年第一季度,美元兑人民币跟随美元指数先贬、后升再区间震荡,整体运行在6.70-6.98区间。与人民币汇率走势相合,外资对A股的投资也经历了先流入、后流出、再抄底的变化。主要非美货币——欧元、日元、英镑均相对人民币小幅升值,三大人民币指数亦升值。人民币相对美元锚持续超升。2023年2月银行代客结汇率时隔5个月首次超过购汇率,显示未结汇盘开始释放。

人民币流动性方面,截止3月27日,第一季度央行共投放108970亿元逆回购和17590亿元MLF,共有120500亿元逆回购和12000亿元MLF到期,公开市场净回笼5940亿元;此外央行还下调存款准备金率25bp。第一季度DR001和DR007中枢分别为1.67%和2.01%,较2023年第四季度分别上行40bp、28bp。Shibor、NCD以及CNH Hibor利率先上行后回落,境内外人民币利差(境外-境内)先走阔后收敛。

美元流动性方面,以3月10日为转折点,美元SOFR利率先升后降。发达和新兴市场美元流动性先松后紧,3月末离岸美元流动性紧张有所缓解。境内美元利率(掉期隐含)上行速率快于同期限美元SOFR和Libor利率。境内外美元利差(境外-境内)负值加深。

衍生品方面短期限美元兑人民币掉期先上行后回落,长期限掉期从2022年11月的低点反弹后陷入震荡。境内外远掉期价差(境外-境内)震荡。各期限期权隐含波动率低位震荡,境内外波动率差(境外-境内)亦震荡,波动率曲线持续倒挂。离岸人民币期货持仓量下降。各期限美元利率互换价格先升后降,利率互换曲线倒挂;长期限美元利率互换成交量有所增长。

后市展望:即期汇率:展望第二季度,如果欧美银行业风波持续,避险属性助力人民币汇率维持震荡偏升行情;反之如果风波平息,市场交易基本面差,美元有反弹动力。美元兑人民币有效向下突破250日均线是强技术性升值信号。

责任编辑:宋璟