银行大宗商品客户现大额非正常交易,会有哪些危害性?

摘要:近期,受全球疫情以及地缘政治等多重因素影响,市场避险情绪升温,国际市场贵金属、原油等大宗商品价格暴跌。

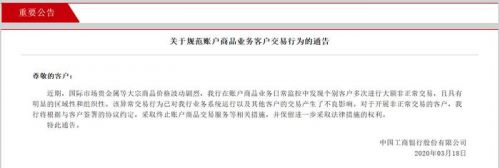

中新网客户端3月19日电(彭婧如)“近期,国际市场贵金属等大宗商品价格波动剧烈,我行在账户商品业务日常监控中发现个别客户多次进行大额非正常交易,且具有明显的区域性和组织性。”3月18日,工商银行发布的一则通告引发市场关注。

随后有消息称,部分银行账户商品业务多单已无法成交。大宗商品价格暴跌后,多头们坐不住了,纷纷要反扑?银行客户具有组织性的大额非正常交易能否影响国际大宗商品价格?对银行会有哪些风险?

美国WTI原油期货价格走势图。

美国WTI原油期货价格走势图。

原油和黄金价格暴跌,有投资者爆仓

近期,受全球疫情以及地缘政治等多重因素影响,市场避险情绪升温,国际市场贵金属、原油等大宗商品价格暴跌。

18日,美国WTI原油期货收跌16.25%报22.89美元/桶,创近18年来新低,盘中一度暴跌近25%,跌近20美元/桶。布伦特原油期货收跌7%,报28.2美元/桶,创2003年5月以来新低。

至此,国际原油期货价格从1月份60多美元/桶的年内高点跌到了20多美元/桶。期间,史上最大日跌幅发生在3月9日,受沙特打响石油价格战影响,当日油价盘中跌幅一度超30%,油价从40多美元/桶直接被砸到30美元/桶左右。

截至18日,美国WTI和布伦特原油期货价格3月份已累计跌超44%。高盛下调了第二季度国际油价预期,认为美国WTI和布伦特原油期货价格将降至平均20美元/桶。

中国能源网首席信息官韩晓平向记者表示,“原油价格暴跌背后是一些投资者在止损,因为油价在这么低的时候难以继续做空,特别是马上要交货的油,不把他dump(出清)掉也没有什么别的办法。”

“近期,原油领衔大宗商品暴跌使得通缩预期加剧,导致市场出现无差别抛售。”国投安信期货研究院高级研究员李云旭表示,“黄金的波动率也显著增加。巨大的波动使得投资者交易难度大幅增加,甚至出现爆仓局面。”

记者注意到,3月9日,美股和原油暴跌之际,伦敦黄金现货一度突破1700美元/盎司,创下近7年新高,但随后持续下跌,目前已经跌破1500美元/盎司,跌逾11%。伦敦白银现货则3月以来已暴跌近30%。

伦敦黄金现货价格走势图。

伦敦黄金现货价格走势图。

银行大宗商品客户现有组织的大额非正常交易

“近期,国际市场贵金属等大宗商品价格波动剧烈,我行在账户商品业务日常监控中发现个别客户多次进行大额非正常交易,且具有明显的区域性和组织性。”3月18日,工商银行发布的《关于规范账户商品业务客户交易行为的通告》如此指出。

随后有媒体报道称,周一开始工商银行账户能源中北美原油和国际原油多单已经无法成交,提示“购买产品已达到我行人民币账户商品和账户外汇总交易净额上限,目前已不能买入新开仓(做多),平仓不受影响;待总交易净额恢复到限额以内后,您将可以重新买入新开仓。”另据媒体报道,其他一些银行也有类似情况。

为何会出现这样情况?李云旭向记者表示,银行一般对账户的原油产品均设定了交易限额。近期原油暴跌后抄底情绪浓烈,导致总交易净额达到银行规定的上限,做多的单子无法成交。

以工商银行为例,其规定“中国工商银行对人民币买卖账户原油的总交易净额设定上、下限。总交易净额指所有办理人民币买卖账户原油的客户所持有的全部账户原油数量正负头寸轧差后所得的净额”。

为何银行要设定交易限额?据了解,银行等第三方平台推出的账户原油产品,属于投资者间接参与原油期货交易。

李云旭说,因为银行账户能源产品相当于其设立了一个仅对自己客户开放的独立交易市场,对于多空头寸不同产生的风险敞口,银行需要到国际原油期货市场进行对冲。如果风险敞口(金融活动中存在金融风险的部分)过大,银行将承受更多极端行情及资金占用等方面带来的风险。

工商银行关于规范账户商品业务客户交易行为的通告

工商银行关于规范账户商品业务客户交易行为的通告

大额非正常交易会给银行带来哪些风险?

李云旭分析,“大额非正常交易对银行账户原油的运作的确具有一定风险,主要来源于单笔成交过大时,其实际成交价与银行到期货市场被动进行对冲的成交价可能有小幅偏离。”

“如果出现频繁的大额非正常交易,且具有明显的区域性和组织性,这一举动则给银行对冲敞口风险带来极大难度,可能使得银行出现亏损。”李云旭补充道,“因此,这是被银行禁止的行为。”

上述通告中,工商银行表示,“该异常交易行为已对我行业务系统运行以及其他客户的交易产生了不良影响。对于开展非正常交易的客户,我行将根据与客户签署的协议约定,采取终止账户商品交易服务等相关措施,并保留进一步采取法律措施的权利。”

记者注意到,受大宗商品价格波动加剧影响,工商银行18日还发布《关于我行账户商品交易点差变动的通告》。

该通告称,将依据国际市场惯例以及中国工商银行账户贵金属、账户能源等账户商品交易协议相关规定,参照国际市场报价及市场流动性状况,灵活调整账户商品交易点差:市场波动加剧、流动性不足时,调宽点差;市场波动回稳、流动性恢复时,调窄点差。具体调整以工商银行各渠道实际报价为准,届时将不再另行公告。

据记者了解,与期货市场经纪商收取手续费佣金不同,银行账户原油的平台收益来源于点差(交易商所收取的费用,点差越宽说明收费越高)。另外,各银行纸黄金实际点差是由银行按照中间价在买入价和卖出价之间的差价得出,通常情况下,点差由各银行自行设定,各行不同,同行各地区也不同。

“当前贵金属等大宗商品价格大幅波动下,银行通过调宽点差来增加投资者的交易成本,可降低投资热度,避免频繁交易,降低风险。”李云旭说。

银行客户大额非正常交易对大宗商品价格影响大吗?

“银行客户有组织地大额非正常交易是否涉及操纵市场还要看交易敞口和规模,以及是否造成市场剧烈波动等因素。”李云旭表示。

金联创原油分析师韩正己说,从目前来看,对贵金属、原油等国际大宗商品价格影响可能不太大。“受沙特原油价格战、疫情对经济的影响等,油价可以说已经跌到谷底。而且,国内投资者对国际原油期货的持有量相对较少,对国际油价走势难以产生大的影响。”

“大宗商品交易的专业投资者主要集中在直接期货交易及基金市场,银行渠道以规模偏小的散户为主。”李云旭也认为,“所谓大额非正常交易仅来源于银行对其自身交易平台的定义,与商品期货市场无关。银行账户原油对标的国际原油期货市场成交活跃、流动性较好,被其账户原油对冲头寸价格操纵的可能性较小。”

责任编辑:刘丹阳

(原标题:银行大宗商品客户现大额非正常交易,会有哪些危害性?)